Flama Boğa grafik formasyon yapısı

Flama Ayı grafik formasyon yapısı

3. Boğa ve ayı simetrik üçgenleri

İnsan psikolojisi kalıplar etrafında döner - bunlar davranışlarımızı şekillendirir ve karar verme sürecimize rehberlik eder. Aynı kavram, tanınabilir kalıpların gelecekteki fiyat hareketlerini tahmin etmemize yardımcı olabileceği Forex piyasası için de geçerlidir. Bu kalıpları tanımlamayı öğrenerek, güvenle işlem yapmaya daha iyi hazırlanacaksınız. Her yatırımcının bilmesi gereken on temel modeli inceleyelim; bu modellerde ustalaşmak kazanç potansiyelinizi büyük ölçüde artırabilir.

İşlem formasyonları, yatırımcıların alım veya satım için en uygun anları belirlemelerine, başka bir deyişle giriş ve çıkış noktalarını saptamalarına yardımcı olan görsel sinyaller olarak hizmet eder. Bu formasyonların tanınması teknik analizde ve etkili bir işlem stratejisinin şekillendirilmesinde çok önemli bir rol oynar. Şimdi ana grafik formasyonu türlerine daha yakından bakalım. Flamalar, yükseliş ya da düşüş eğilimlerine işaret edebilen ve yaygın olarak kullanılan bir işlem formasyonudur. Bayrak formasyonlarına benzer şekilde, hem yükseliş hem de düşüş flamaları devam formasyonlarıdır, yani mevcut trendin kısa bir konsolidasyon veya duraklamadan sonra devam edeceğini gösterirler. Flama Boğa formasyonu bayrak formasyonuyla benzerlikler gösterir, ancak grafikte daha çok üçgen şeklinde farklı bir görünüme sahiptir.Yaygın işlem formasyonları

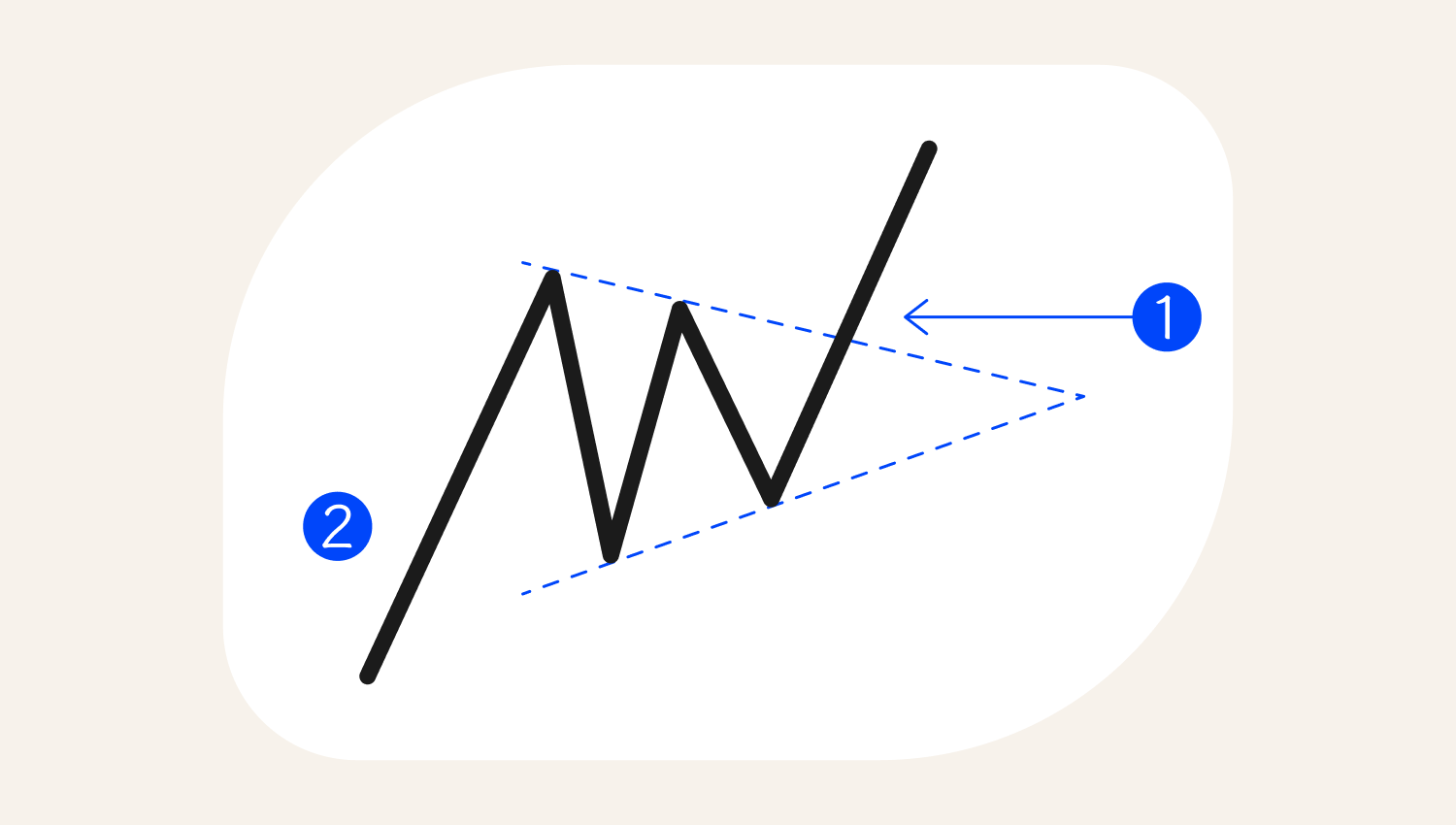

1. Flama

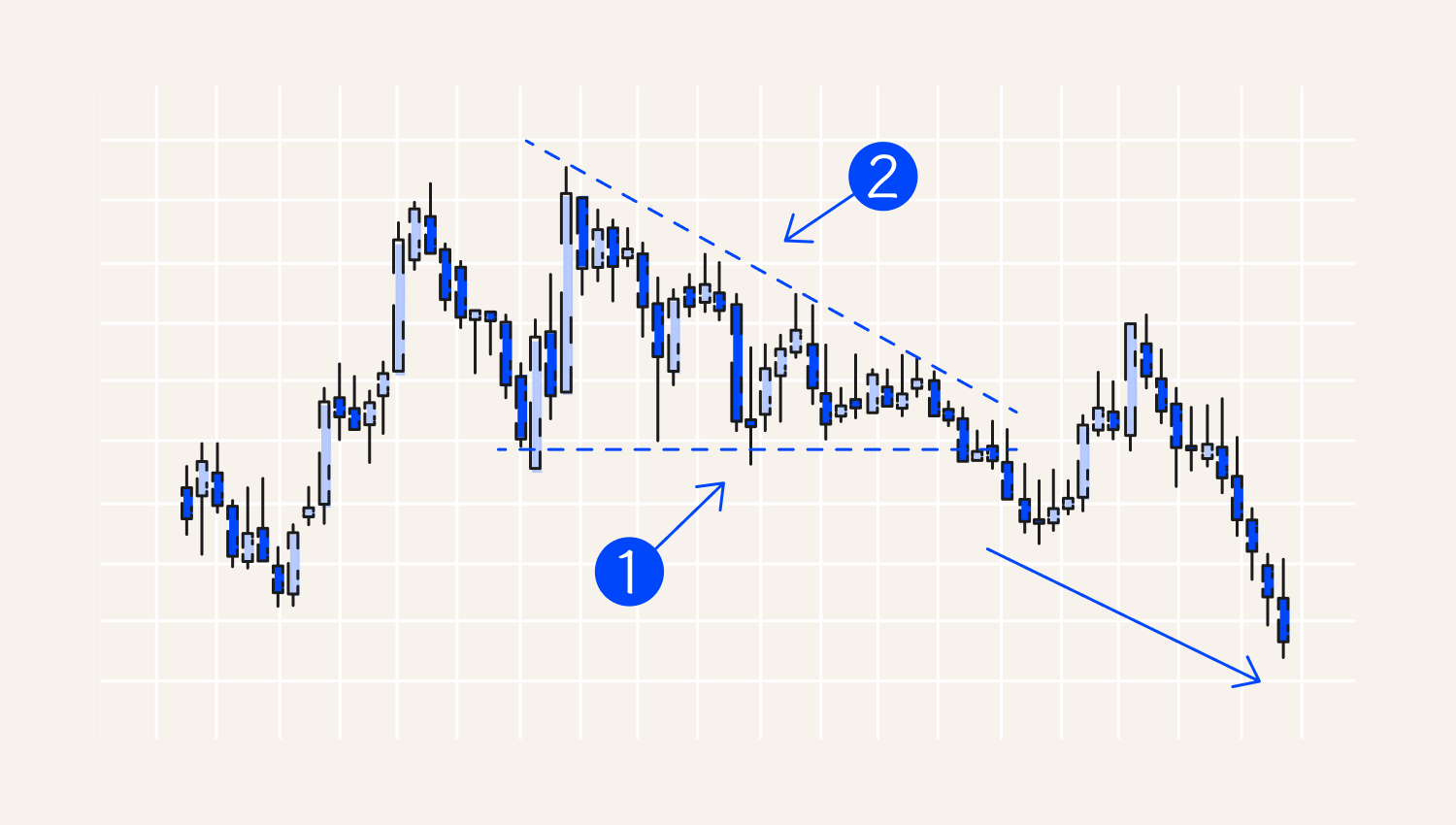

Flama Boğa grafik formasyon yapısı

1. Yükseliş flamasının kırılması, yukarı yönlü trendin devam edeceğine işaret eder

2. Bayrak Direği

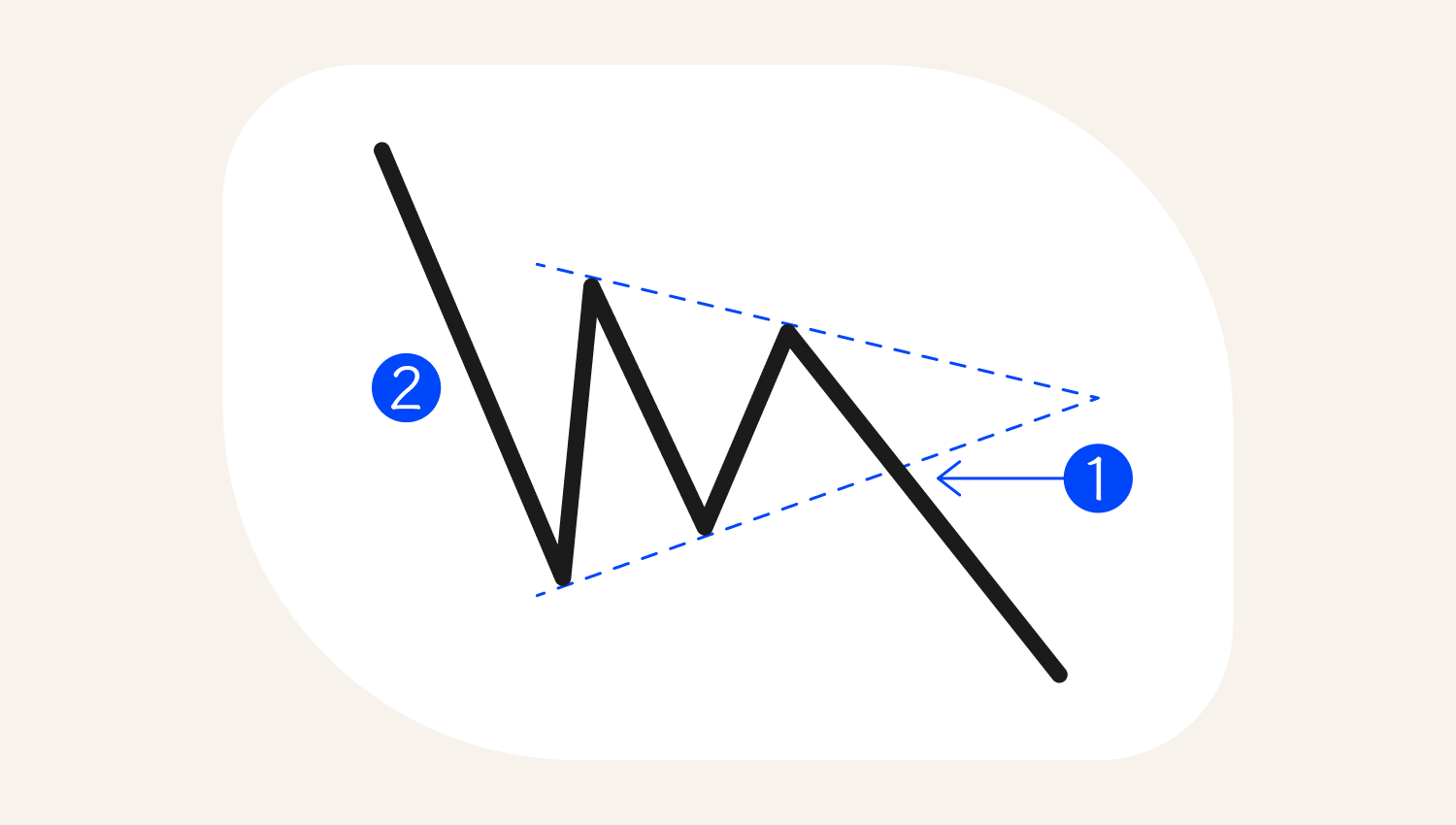

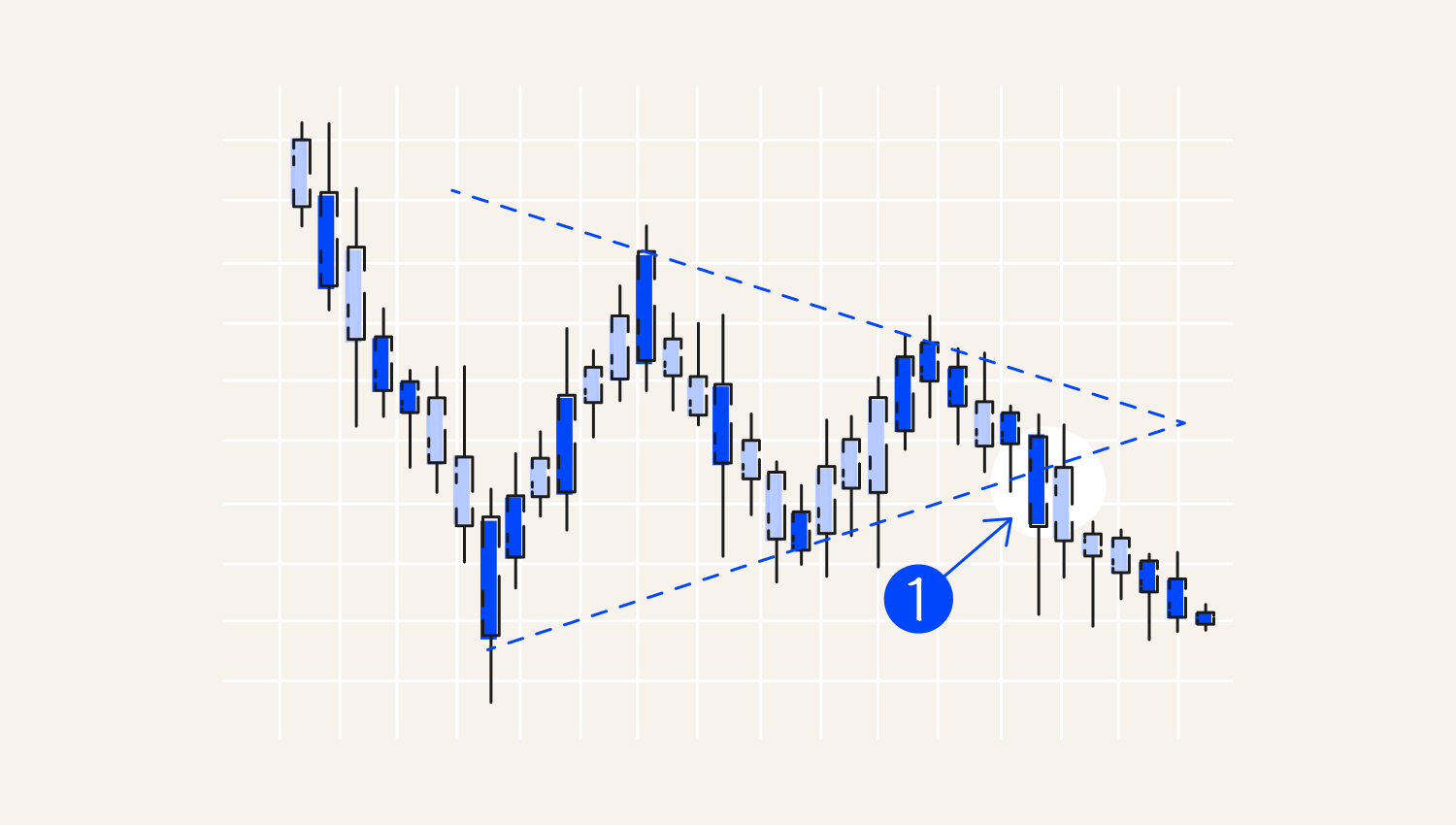

Flama Ayı grafik formasyon yapısı

Flama Ayı Formasyonu, bir düşüş trendinde daha fazla düşüşe işaret eden bir devam formasyonudur. Ayı bayrağına benzer şekilde işlev görse de şekli bayraktan ziyade üçgen şeklindedir.

1. Ayı flamasının kırılması, düşüş eğiliminin devam edeceğine işaret eder

2. Bayrak Direği

Flama Boğa formasyonu aşağıdaki grafikte gösterilmektedir.

1. Kırılma

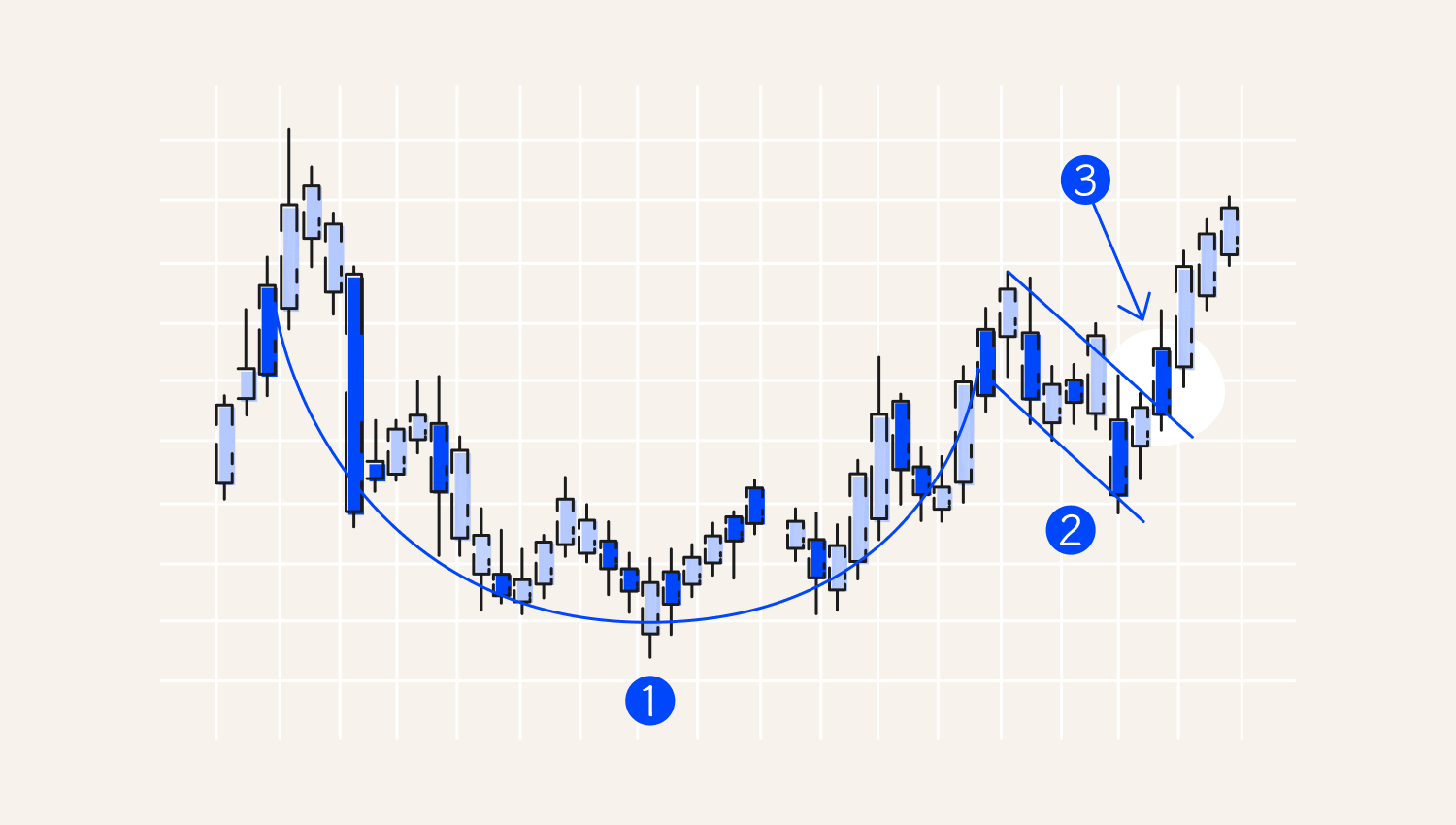

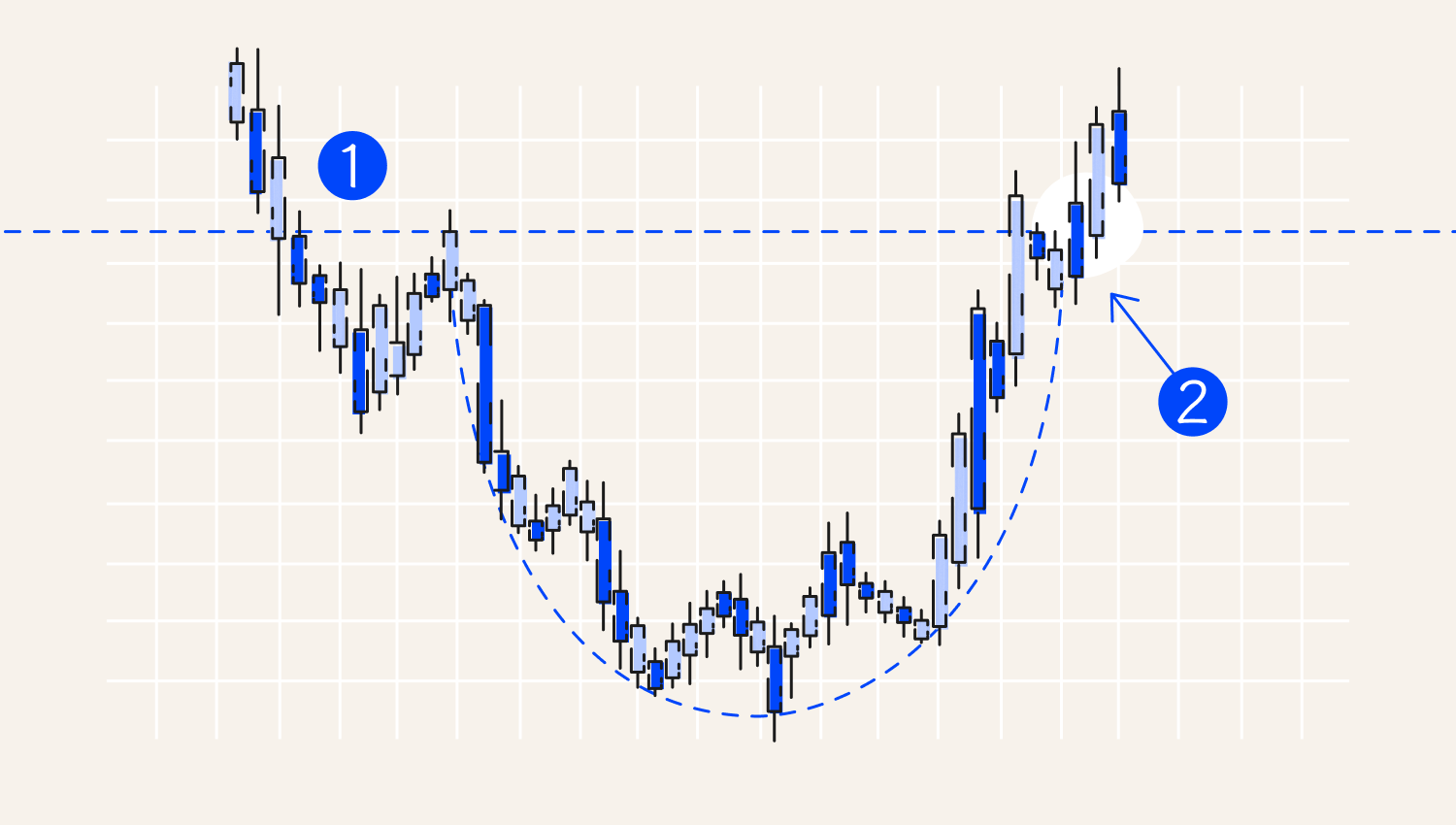

2. Fincan ve Kulp

Bu formasyonu grafikte gördüğünüzde tanımak kolaydır - tahmin ettiğiniz gibi bir sapı olan bir fincanı andırır. "Fincan" yuvarlak bir U şekli oluştururken, "Kulp" hafifçe aşağı doğru iner ve genellikle yaklaşan bir yükseliş trendinin sinyalini verir.

Kendinize sıcak bir fincan çay alın ve hazır olun - fiyat muhtemelen yukarı doğru gidiyor.

1. Fincan

2. Kulp

3. Kırılma

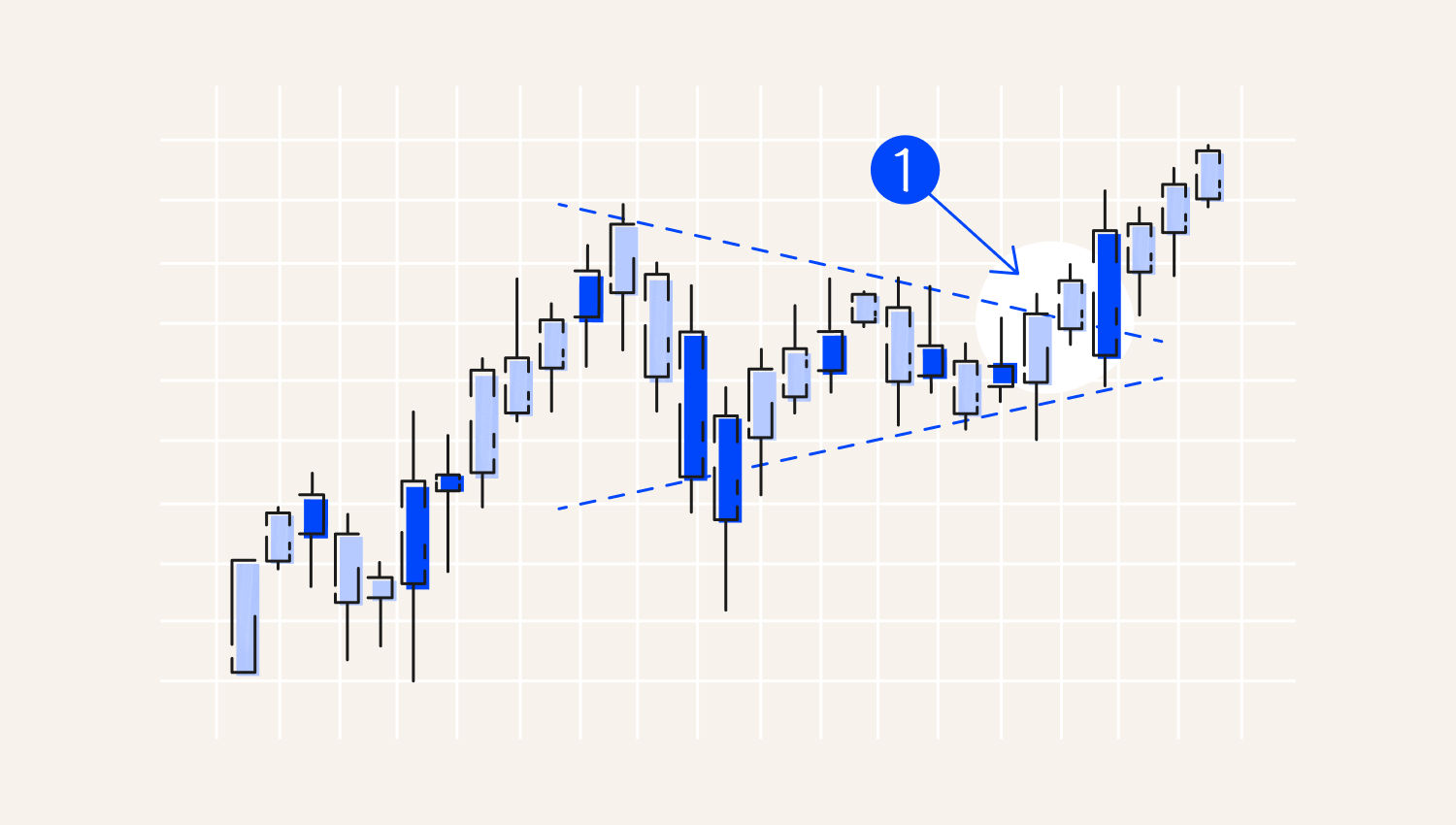

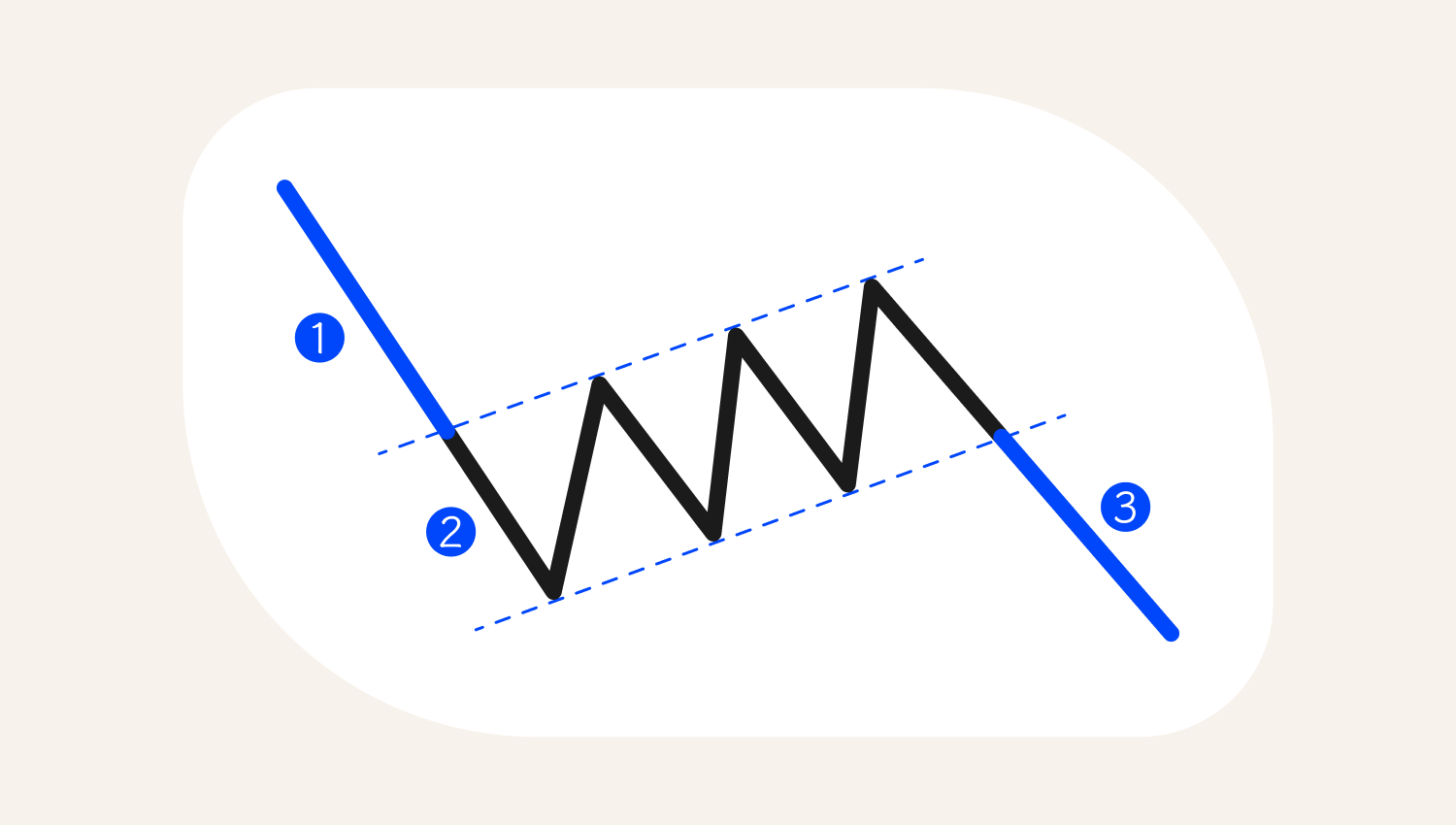

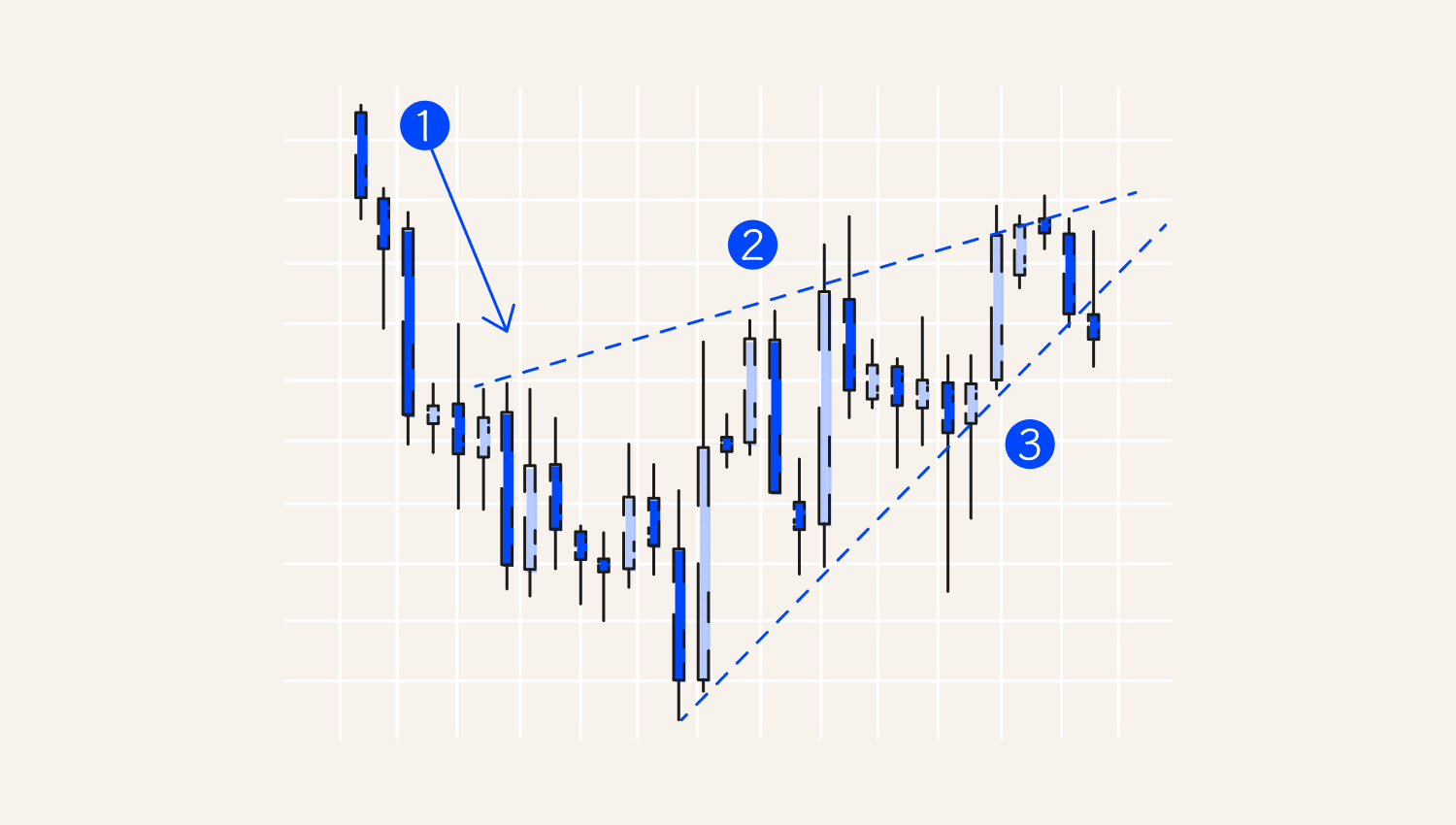

3. Boğa ve ayı simetrik üçgenleri

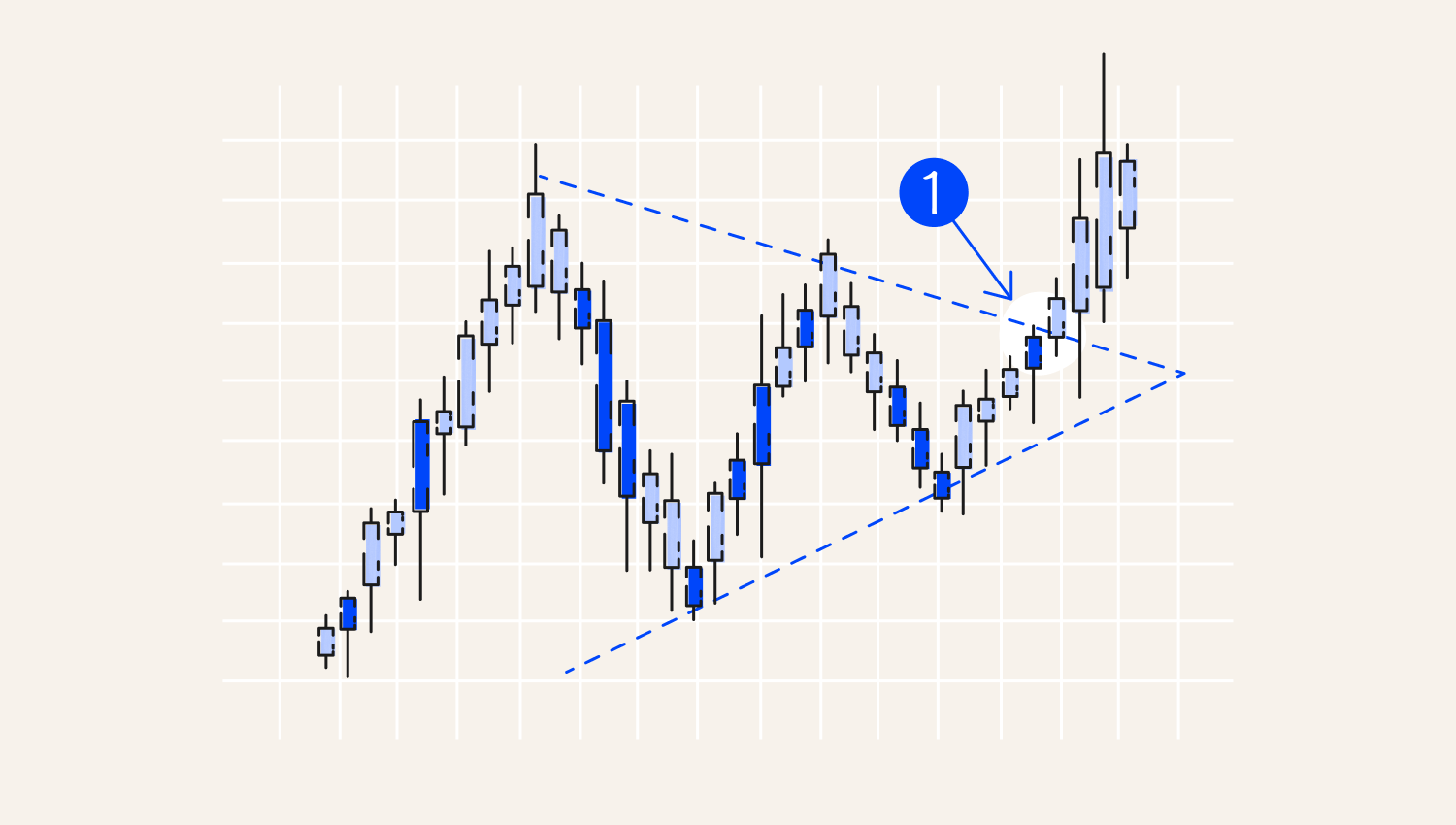

Simetrik Üçgen, teknik analizde hem yeni başlayan hem de deneyimli yatırımcılar tarafından yaygın olarak kullanılan temel bir formasyondur. Piyasanın kararsız olduğu bir döneme işaret eder ve fiyatın daha düşük en yüksek ve daha yüksek en düşük seviyelerle işaretlenen daralan bir aralıkta konsolide olmasıyla oluşur. Bu formasyon alıcılar ve satıcılar arasındaki geçici bir dengeyi yansıtır. Üçgen kendi başına kırılma yönünü tahmin etmese de, yatırımcılar genellikle piyasanın bundan sonra nereye gidebileceğine dair ipuçları için önceki trende bakarlar.

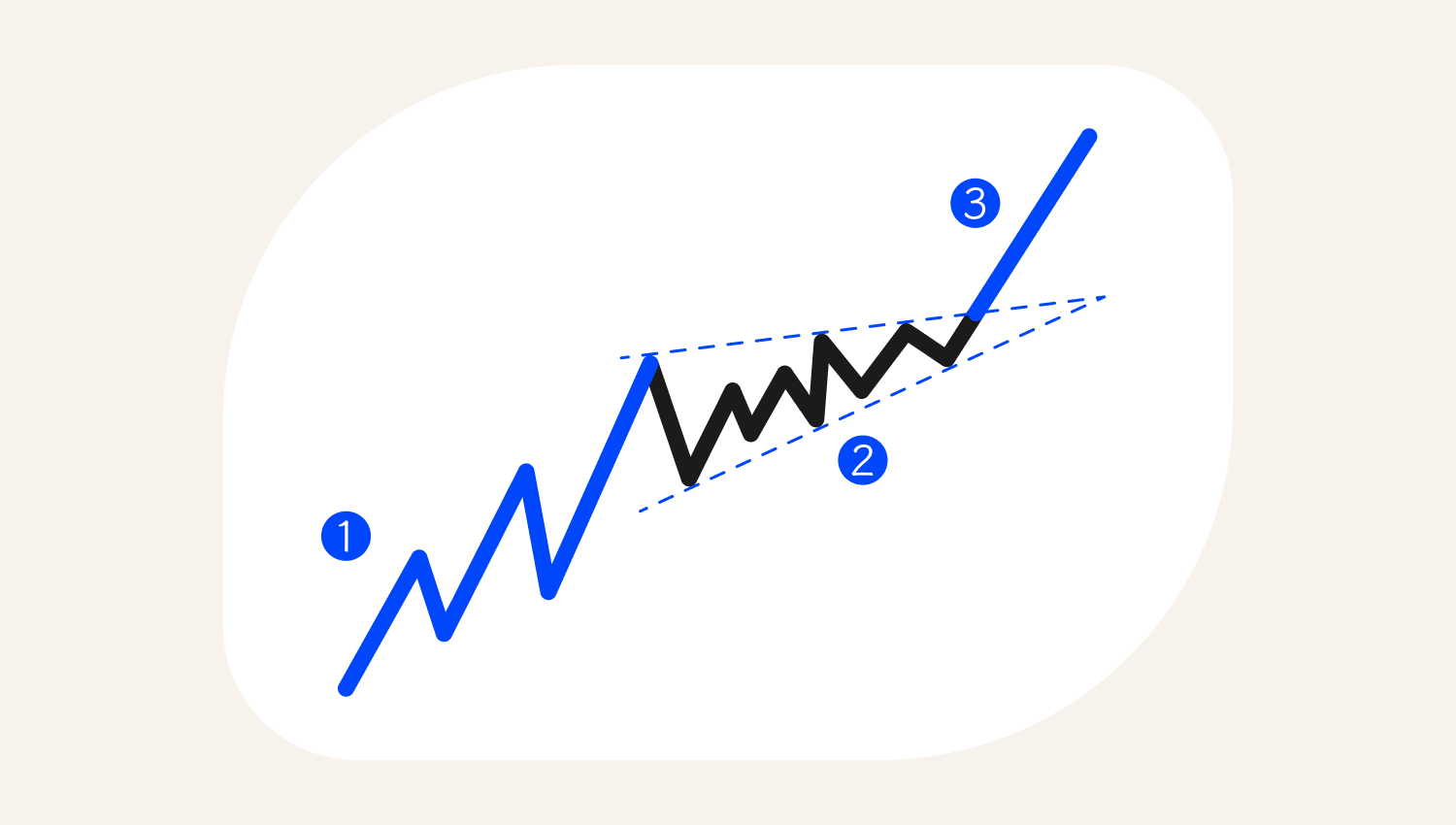

Boğa simetrik üçgenler

Yükselen Simetrik Üçgen formasyonu tipik olarak bir yükseliş trendi sırasında oluşur. Bu formasyon piyasanın kararsızlığına işaret etse de, fiyatın üçgeni yukarı yönde kırması halinde genellikle yükseliş trendinin devam edebileceğine işaret eder.

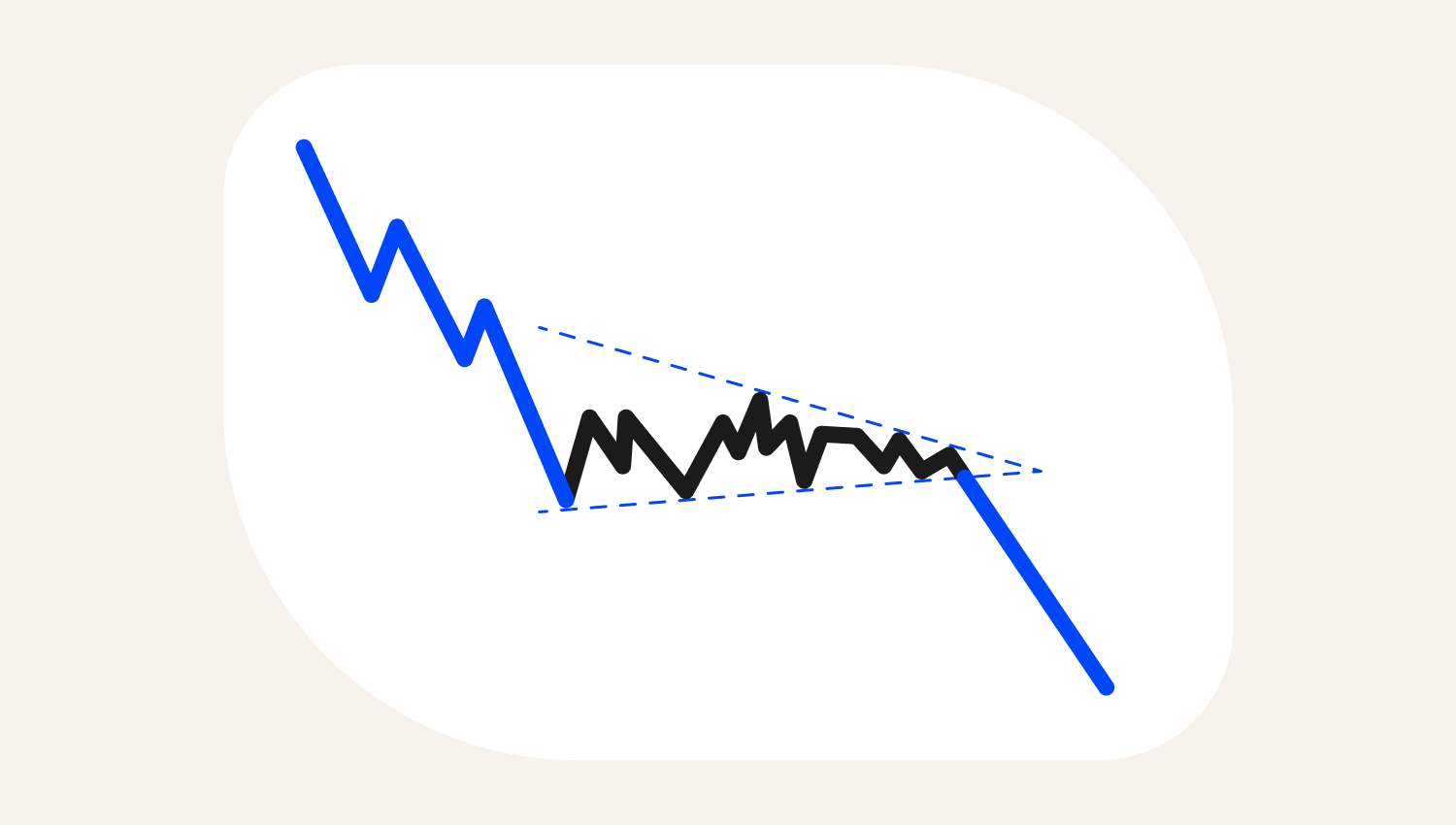

Ayı simetrik üçgenleri

Simetrik Üçgen düşüş formasyonu tipik olarak bir düşüş trendi sırasında oluşur. Formasyon gelişirken belirsizlik olsa da, aşağı yönde bir kırılma genellikle düşüş eğiliminin potansiyel olarak devam ettiğini gösterir.

İşte yükseliş ve düşüş Simetrik Üçgenlerinin grafik örnekleri:

1. Kırılma

1. Kırılma

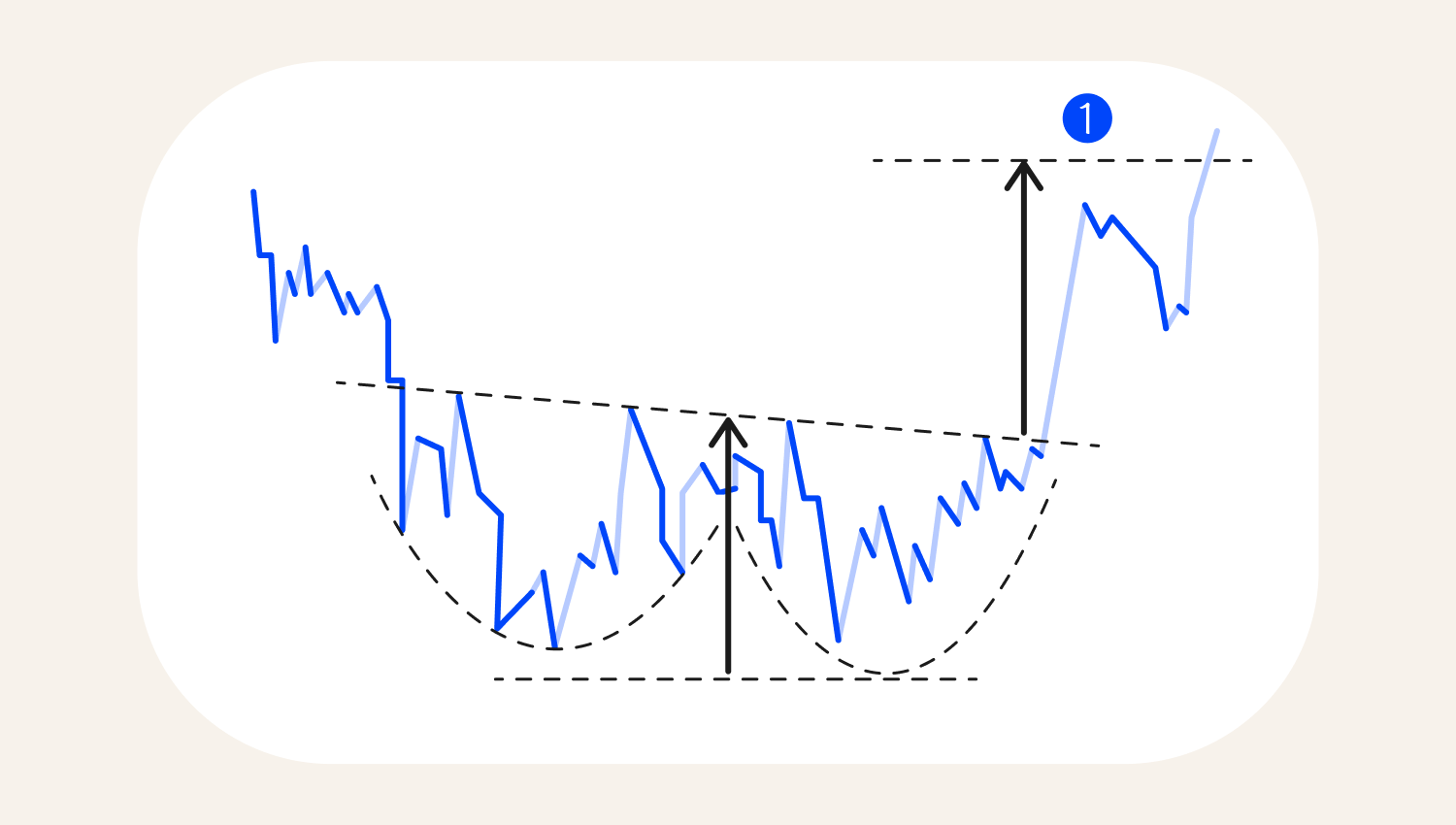

4. Yuvarlak Dip

Ne ekersen onu biçersin ve Yuvarlanan Dip formasyonu bu kavramı mükemmel bir şekilde somutlaştırır. Bu formasyonda, fiyat istikrarlı bir şekilde yükselmeden önce kademeli olarak düşer ve pürüzsüz, yuvarlak bir çanak şekli oluşturur (Fincan ve Kulp formasyonunda görülen kulp olmadan!). Yuvarlanan Dip uzun vadeli bir dönüş formasyonudur ve tipik olarak aylar hatta yıllar içinde oluşur. Önemli piyasa değişimlerini, özellikle de düşüş eğiliminden yükseliş eğilimine geçişleri tespit etmek için değerli bir araç olarak hizmet eder.

1. Düşüş Trendi

2. Kırılma ve Trend Dönüşü

5. Ayı ve Boğa Bayrakları

Adından da anlaşılacağı üzere, bir bayrak formasyonu direk üzerindeki bir bayrağı andırır. Bir yükseliş bayrağı olarak nitelendirilebilmesi için formasyon genellikle şunları içerir:

- A bayrak direği — keskin, güçlü bir yukarı doğru hareket, daha yükselen tepeler (HH) ve daha yükselen dipler (HL) oluşturur.

- A baurak — Paralel destek ve direnç çizgileri arasında yer alan, düşük yüksek (LH) ve daha düşük dipler (LL) oluşturan mum çubuklarından oluşan aşağı eğimli veya yatay bir kanal.

- A kırılma — ideal olarak, fiyat önceki yükseliş trendini devam ettirmek için dirençten yukarı doğru kırılır.

Benzer şekilde, Ayı bayrağı güçlü bir aşağı yönlü hareketten (bayrak direği) sonra oluşur, ardından yukarı doğru eğimli veya yana doğru bir bayrak gelir ve genellikle aşağı doğru kırılarak düşüş eğilimini devam ettirir

Düşüş bayrağı aşağıda gösterilmiştir:

1. Bayrak direği

2. Bayrak

3. Düşüşün devam ettiğini teyit eden kırılma

1. Kırılma

6. Düşen Üçgen

Düşen Üçgen, potansiyel aşağı yönlü harekete işaret eden bir düşüş grafiği formasyonudur. Altta düz bir destek çizgisi ve üstte alçalan bir direnç çizgisinden oluşur ve satıcılar fiyatları kademeli olarak aşağı çeker. Fiyat destek çizgisinin altına inerse, bu genellikle formasyonu teyit eder ve daha fazla düşüşün olası olduğunu gösterir.

1. Yatay destek çizgisi

2. Açılı direnç çizgisi

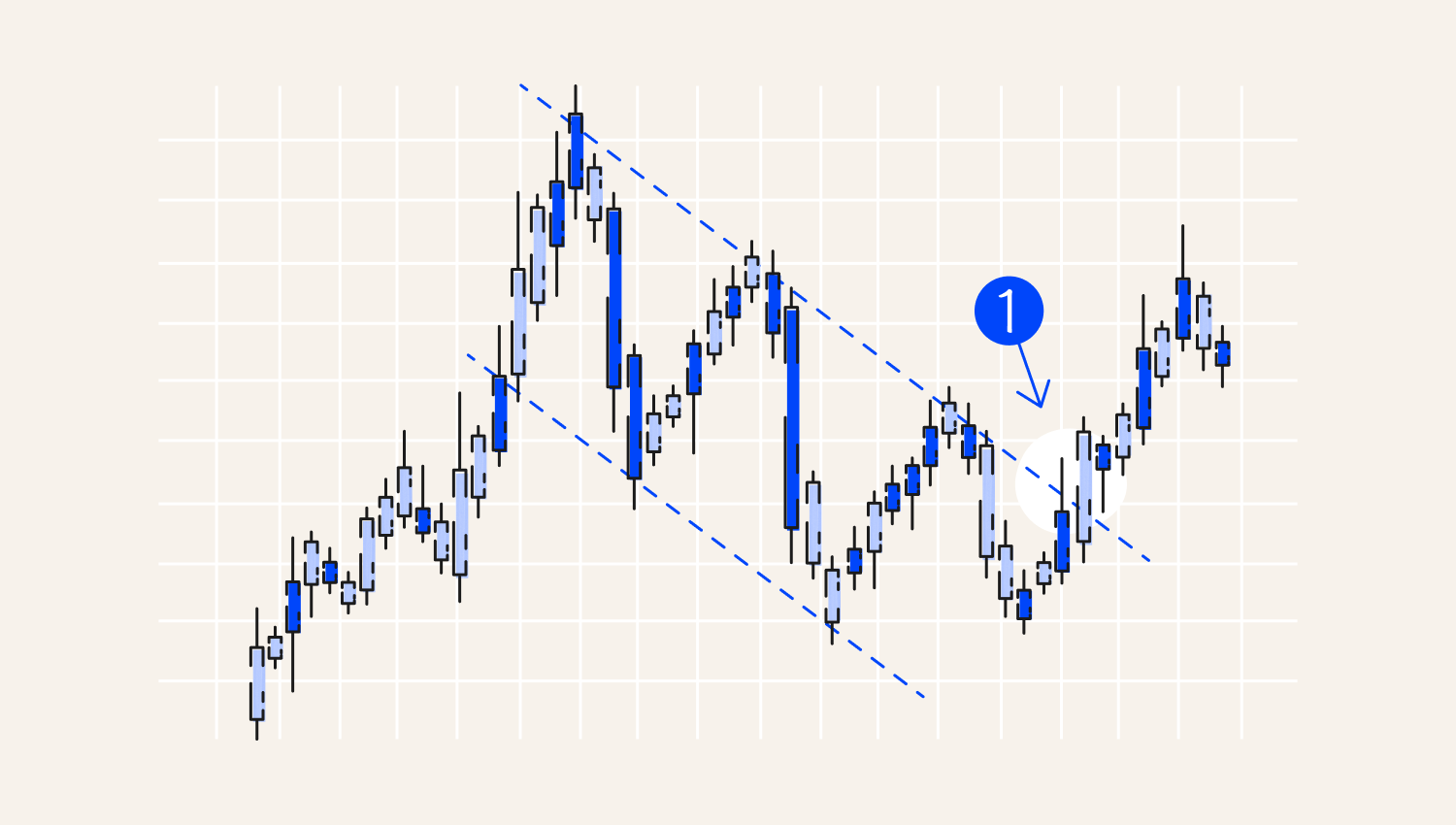

7. Kama

Kamalar, birbirine yaklaşan, eğimli iki trend çizgisiyle tanımlanan grafik formasyonlarıdır. Bu formasyonlar yukarı (yükselen kama) veya aşağı (düşen kama) doğru eğimli olabilir ve fiyat hareketi daralan alan içinde sıkılaşır. Tipik olarak tersine dönüş formasyonları olarak görülen kamalar genellikle fiyatın takozun eğiminin tersi yönünde kırılacağına işaret eder:

- Bir düşen kama genellikle potansiyel bir yukarı yönlü kırılmaya işaret eder.

- Bir yükselen kama genellikle potansiyel bir aşağı yönlü kırılmaya işaret eder.

1. Düşüş Trendi

2. Daha yüksek tepe

3. Daha yüksek dipler

8. Çift Dip

Çift Dip, potansiyel bir yükseliş dönüşüne işaret eden bir piyasa yapısıdır. Mevcut düşüş trendinin sona ermekte olabileceğini ve bunu muhtemelen yukarı yönlü bir hareketin takip edeceğini gösterir. Bu formasyon Forex, kripto para, hisse senedi ve emtia piyasalarında yaygın olarak görülür ve hem dalgalı yatırımcılar hem de günlük yatırımcılar tarafından kullanılır. Görsel olarak 'W' harfine benzeyen Çift Dip, fiyatın bir destek seviyesini altına inmeden iki kez test etmesi ve ardından yükselmesiyle oluşur.

1. Hedef

9. Çift Tepe

Çift Tepe, potansiyel bir düşüş eğilimine işaret eden bir piyasa yapısıdır. Fiyat iki kez bir direnç seviyesinin üzerine çıkmaya çalıştığında ancak her iki durumda da başarısız olduğunda oluşur ve satış baskısının arttığını gösterir. İkinci zirveden sonra fiyat tipik olarak düşmeye başlar. Görsel olarak, Çift Tepe grafikteki 'M' harfini andırır.

1. İlk tepe

2. İkinci tepe

3. Boyun çizgisi

4. Kırılma

10. Baş ve Omuzlar

Baş ve Omuz formasyonu iyi bilinen bir aşağı dönüş sinyalidir. Üç tepeden oluşur: daha yüksek bir orta tepe (baş) ve her iki yanında iki düşük tepe (omuzlar). Bu formasyon genellikle bir yükseliş trendinden sonra oluşur ve alım momentumunun azaldığını gösterir. Fiyat, iki çukur arasında çizilen bir destek seviyesi olan boyun çizgisinin altına indiğinde, yükselişten düşüşe potansiyel bir dönüş sinyali verir.

1. Omuz

2. Baş

3. Omuz

Son düşünceler